以商品或劳务销售额为计-税依据并实行扣除已征税款制度的一种流转税。从计-税原理上讲,增值税是以商品(包括劳务,下同)增值额为征税对象的一种税,因此叫增值税。

增值税计算公式一:销售额=含税销售收入/(1+13%)。

增值税计算公式二:含税销售收入=销售额*(1+13%)=销售额+销售额*13%=销售额+销项税(或进项税)。

增值税计算公式三:销项税额(或进项税额)=含税销售收入/(1+13%)*13%=销售额*13%。

老板,来看懂增值税

税收的起源啥的就不说了,总之就是要收,不交不行,国家有专门的税收法律和行政法规,因此交税不是一个可以商量的事。可以商量的是,怎么少交点税,合理避税不是偷税漏税,合理避税是国家允许的,税收和会计法律留了空间给我利用的,我为什么不利用呢?

要利用,就得先了解。税有好多种哦,数起来都头大。一个个来吧,增值税是最普遍的大头,先聊增值税。

增值税的原理

从增值税名称可以看出,增值,就是某个东西在经过你手里再卖出去的时候如果涨价了,也就是增值了,那么就针对涨价(增值)的这部分,交税,所以说增值税是一种流转税,是在商品从他手里流转到你手里再流转到我手里的这个过程中,伴随着一次次的加价,针对每一次的加价而征收的税。实质就是,这个商品在你手里增值、你赚钱了,那么你赚的钱中的一部分要交税。

举个栗子:

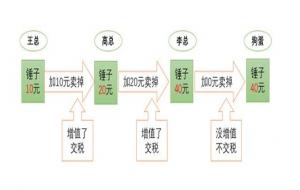

王总有一个锤子。他花10块钱买来的这个锤子。王总把这个锤子20元卖给了高总,这一卖王总赚了10元(增值10元);高总又把这个锤子40元卖给李总,这一卖高总赚了20元(增值20元);李总花40元买了一个锤子,然后转手40元卖给狗蛋,没有加价,因为李总本身就是个锤子,专干些吃力不讨好的事。

在这个过程中,锤子被交易了三次,也就是流转了三次,其中两次有增值,所以两次都要交增值税。(也可以理解为三次都有增值,不过最后李总那一次增值为0)

交多少税呢?怎么算呢?

增值税的算法、税率、含税价和不含税价

增值税=增值金额×增值税税率。增值税税率也不需要讨论,国家说了算,没得商量。实体产品税率13%,劳务服务类6%。计算原理是一样的,我们这个锤子是实体产品,用13%的税率计算。

计算方式是很简单的,减法和乘法就搞定,但这里有一个含税价、不含税价的问题,需要特别扯一扯。

我们平常说一个东西(商品、材料等)多少钱,就是说我要从你手里买来这样东西,需要给你多少钱,这个“多少钱”就是一个含税价,也就是“含增值税价”。比如这个锤子,王总把10元的锤子20元卖给高总,高总付给王总的这20元里,就包含着13个点的增值税呢。

实体产品税率是13%,王总20元卖给高总的锤子里,包含着增值税。怎么分出来呢?一个除法搞定:20÷(1+13%)=17.7元,这个17.7元就是锤子的价款,也就是不含税价

不含税价17.7×税率13%=2.3元,这个2.3元就是增值税

20元的锤子里面,17.7元是不含税价款,2.3元是增值税,17.7+2.3=20元,20元就是含税价。

所以,含税价=不含税价+增值税=不含税价×(1+增值税税率)

不含税价=含税价÷(1+增值税税率)

增值税=不含税价×增值税税率

销项税和进项税、抵扣

我们的例子是一个锤子,锤子比较简单,但是如果一直卖下去,也有许多环节;如果是一台计算机、一辆汽车呢?每一个零部件都会被买来卖去转手好几道,每一次转手都会产生增值税,国家忙不过来,管不到这么细。

这么理解吧,增值税虽然是附加在商品上面的、随着商品的流转和增值而产生的,但是在执行过程中,国家很难针对某一样商品去追踪它的流转和增值过程,追不过来,尤其零部件很多的商品。那咋整呢,就集中在每一家企业身上来追收。因为你企业肯定要买、要卖,那就以一个企业为一个节点,你的企业付了多少税给你的供应商(已承担的部分、进项税)、又从你的客户那里收了多少税金(客户交给你转交国家的、销项税),两个数一减,销项税-进项税,就是你自己该上交给国家的。

来看高总的位置。高总向王总买锤子的时候,付款20元,其中17.7元价款,2.3元税款;王总再把这2.3元交给国家;

高总再把锤子加价20元,40元卖给李总,收到李总支付的40元,这40元里包含价款40÷1.13=35.4元、税款35.4×0.13=4.6元。

在这一卖里面,高总要把这4.6元交给国家。但之前高总向王总买锤子的时候已经交过2.3元了,一样东西不能重复收,仅针对当次增值部分收税,所以高总要交的是这次的4.6元-已交的2.3元=2.3元。

另一种算法,高总20元的锤子40元卖给李总,增值额是(40-20)÷(1+税率)=20÷1.13=17.7,需要交税17.7×13%=2.3元

李总40元的锤子40元卖给狗蛋,增值额是40-40=0,需要交税0×13%=0元。没有增值嘛。

因此,引出了增值税由谁承担的问题。由谁承担?谁买东西谁承担,也就是由买方承担增值税。买方在买东西付款给卖方的时候,就把东西的价款和税金一起交给卖方,再由卖方统一上交给国家税务局。这是为了国家收税和监控的便利。因为大家都得买东西、都得卖东西,所以大家都是扣缴义务人。等到最后一个买东西的人,买到之后自己用了,不再卖给别人了,那他就最终承担了增值税。(例子中,假如李总把锤子吃了,他吃了锤子的钱,也吃了增值税)。

发票,和增值税筹划

整个过程中,你说你买进来多少钱、卖出去多少钱,依据是什么、证据是什么?就是发票。买进东西的是进项发票,卖出东西的是销项发票。

自己应交的增值税=销项税-进项税。因此最直接的增值税筹划方法就是,减少销项税、增加进项税。前提都是合理合法哦。至于怎么个合理合法,比如直接利用优惠政策、拆分销售额、纳税人身份选择、确收期间筹划、销售方式筹划等,需要结合业务实际,不是一两句说得清的了。

现在科技手段牛了,国家税控系统更强大更聪明了,逐渐在追溯单个产品的流转了,要对比你的进项和销项发票了。比如你是个卖锤子的,那你买进来的材料进项里面,应该是木头把和锤子头为主,因为这正是做锤子需要的材料;如果你的材料进项里是白菜帮子、萝卜缨子、女人裙子,那就不正常,税控系统会发现你这个异常,会来问你:咋地,你做锤子用的是白菜棒子、萝卜缨子、女士裙子吗?你如果回答是的,那你就等着挨国家的锤子。

你说减少销项,卖锤子不给别人开票,那税控也会监控到你的下家哪里来的锤子,他不可能凭空生个锤子出来。大数据,大数据。

所以根本还是规范管理,在流程上做规划,合理避税,才能不怕税务局来敲门。